【受付終了】令和7年度旭川市定額減税不足額給付金について

令和7年度旭川市定額減税不足額給付金は、令和7年10月31日で申請受付を終了しました。

税額等の修正があった方へのお知らせ(令和7年 10 月 6 日追記)

このたび、令和 6 年分所得税額等に修正があった結果、新たに不足額給付額が生じた方や 既に不足額給付を受給した方で追加の不足額給付額が生じた方に対しても、不足額給付金の支給を実施することとなりました。追加で支給の対象となる方に対しては、令和 7 年 9 月 1 日(月曜日)と 10 月 1 日(水曜日)にご案内等の発送をしております。

なお、修正を行った内容や時期によっては、ご案内等が届かない場合がありますが、不足額給付の追加支給の対象と思われる方については、給付金コールセンターまでお問い合わせください。

ご連絡いただき支給対象であることが確認できましたら、住民登録されている住所へ確認書を郵送します。確認書の提出期限は令和7年10月31日(金曜日)となりますので、お早めにご連絡ください。

給付金概要

定額減税しきれなかった方への給付金として、令和7年度旭川市定額減税不足額給付金(以下「不足額給付」)を実施します。令和7年7月15日(火曜日)に対象となる方にご案内等を送付しています。

※本給付金は、差押禁止及び非課税です。

制度概要

不足額給付は、令和7年度個人住民税の課税自治体が旭川市の方(令和7年1月1日時点で旭川市に住民登録のある方。その時点で旭川市に住民登録がない場合でも、令和7年度個人住民税が旭川市から課税されている方。)が対象です。

不足額給付1

対象者

支給額

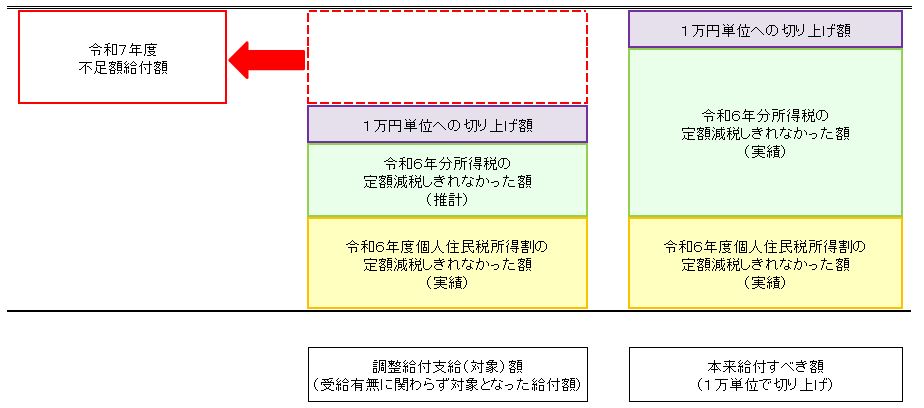

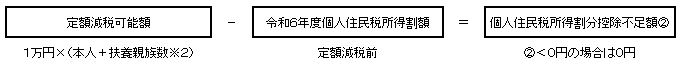

※本来給付すべき額(控除不足額)の算定方法

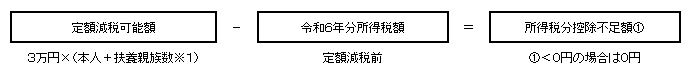

・所得税分控除不足(定額減税しきれなかった)額

・個人住民税所得割分控除不足(定額減税しきれなかった)額

申請方法

通知書による支給

支給対象となる方に、「令和7年度旭川市定額減税不足額給付金 支給のお知らせ」(ハガキ)を令和7年7月15日(火曜日)に発送しております。

支給口座の変更を希望される方や支給を辞退される方は、令和7年7月29日(火曜日)までに電話あるいはオンラインにてご連絡ください。

確認書による申請

なお、確認書に記載されている二次元コードからオンラインによる申請も可能です。代理人による申請を希望される場合は、オンラインにより申請いただけませんので他の方法で申請してください。

申請期間

支給時期

通知書の方

確認書の方

具体例

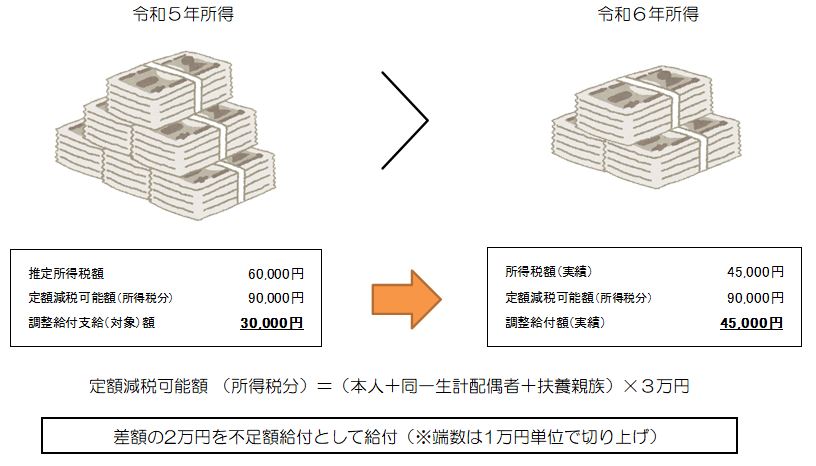

(1)事業不振や退職、休職、転職等により、令和5年所得よりも令和6年所得が減少した場合

※世帯主・配偶者・子ども1人の3人世帯の場合

令和5年所得に基づく推計所得税額が6万円、所得税額分のみの定額減税可能額が9万円、調整給付支給(対象)額は3万円であり、令和6年度中に支給されたとします。令和6年所得が確定し、所得税額(実績)が4万5千円、所得税額分のみの定額減税可能額が9万円となり、調整給付額(実績)が4万5千円となった場合、差額の1万5千円を1万円単位で切り上げて、2万円を不足額給付として給付します。

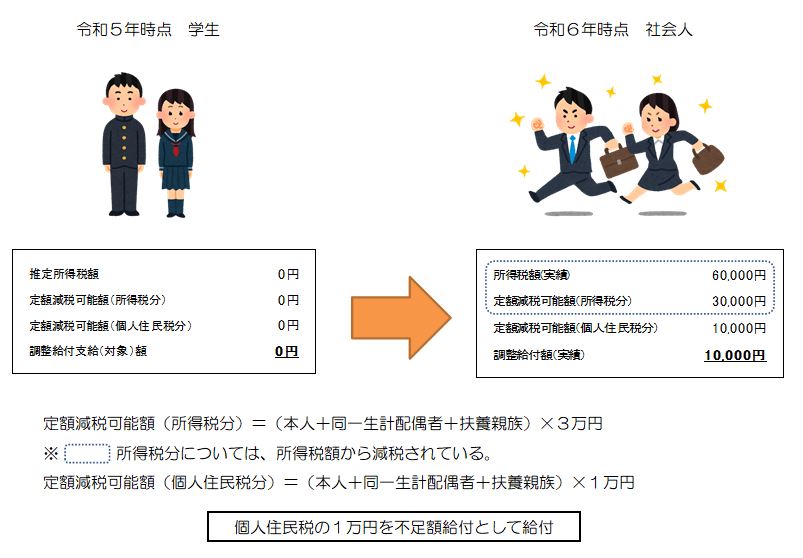

(2)学生の就職など、令和5年所得がなく、令和6年所得がある場合

※令和6年中に新規就職し、所得税が発生した場合

令和5年中は所得がなかったため、本人として推計所得税額、調整給付支給(対象)額ともに0円だった方が、就職等により、令和6年所得税額が6万円となったとします。所得税分のみの定額減税可能額3万円分が減税されているため、所得税額は3万円となります。一方で、個人住民税分のみの定額減税可能額については、令和6年度個人住民税が発生していないことで減税されていないため、個人住民税分の1万円を不足額給付として支給します。

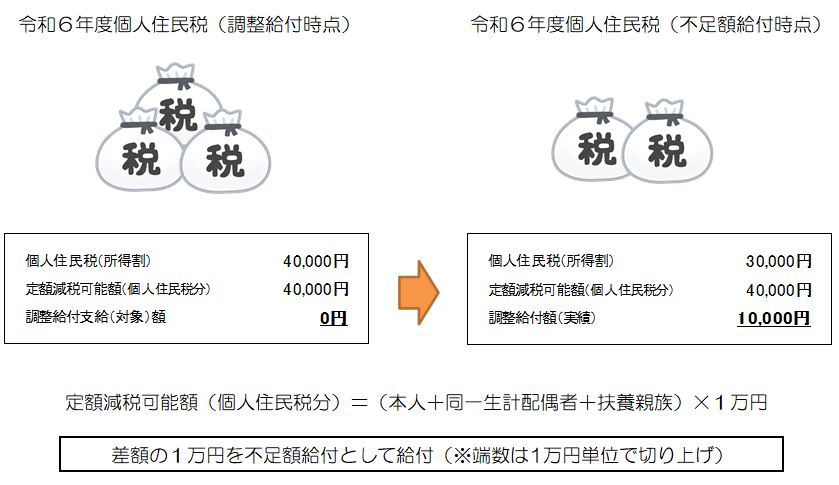

(3)税の更正(修正申告)により、令和6年度分個人住民税所得割が減少した場合

※令和6年度個人住民税(令和5年所得)の修正申告等により個人住民税(所得割)が減少した4人家族の場合

令和6年度個人住民税の当初決定時には個人住民税所得割額が4万円、個人住民税分のみの定額減税可能額が4万円のため、調整給付支給(対象)額は0円だった方が、当初決定後に税の修正申告を行ったことで、個人住民税所得割が3万円に減少します。減少後の個人住民税所得割で不足額給付の算定を行うため、差額の1万円を不足額給付として支給します。

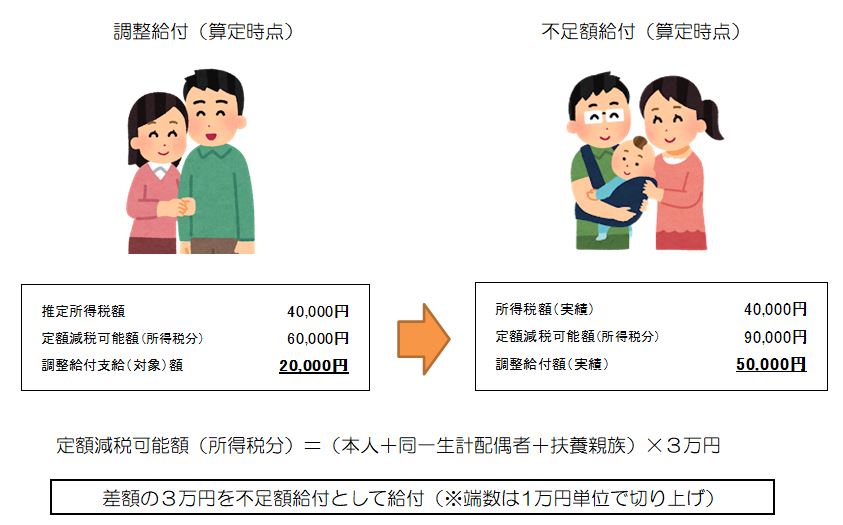

(4)令和6年中に扶養親族が増えた場合

※子どもが生まれたことにより、扶養親族が増加した場合

令和5年の扶養状況は1人(妻のみ)だったため、所得税分のみの定額減税可能額は6万円となりますが、令和6年中に子どもが生まれ、扶養人数が1人増えたため、所得税分のみの定額減税可能額が9万円となった場合、令和5年所得に基づく推計所得税額が4万円、定額減税額が6万円で、調整給付支給(対象)額は2万円となります。令和6年所得税額(実績)が4万円、定額減税可能額が9万円となったことで、調整給付(実績)は5万円となるため、差額3万円を不足額給付として支給します。

なお、個人住民税の定額減税額は、令和5年12月31日時点の状況で判定するため、令和6年中に扶養親族数に変更があった場合でも、その額は変動しません。

不足額給付2

対象者

(1)令和6年分所得税及び令和6年度個人住民税について、ともに本人分として定額減税を受けていない方(合計所得金額が1,805万円を超える方を除く)

(2)令和6年分所得税及び令和6年度個人住民税について、以下のいずれかに該当する方

・合計所得金額が48万円を超える方

・青色事業専従者または事業専従者の方

(3)低所得世帯向け給付の対象世帯の世帯主または世帯員に該当していない方

(4)令和6年度に実施された調整給付において本人分または扶養親族分として対象になっていない方

なお、税額等に修正があった結果、不足額給付額が生じる場合、追加支給を行います。追加支給の対象と思われる方に対し、9月及び10月にご案内等の発送を予定しております。修正の内容や時期によっては、追加支給が間に合わない可能性がありますので、ご了承ください。

支給額

※令和6年1月1日時点で国内に居住しておらず、令和6年度個人住民税の課税対象外である方は、3万円となります。

申請期間

令和7年7月15日(火曜日)から令和7年10月31日(金曜日)まで申請方法

確認書による申請

なお、確認書に記載されている二次元コードからオンラインによる申請も可能です。代理人による申請を希望される場合は、オンラインにより申請いただけませんので他の方法で申請してください。

申請書による申請

・

申請書(請求書)(PDF形式 177キロバイト)

申請書(請求書)(PDF形式 177キロバイト)・

申請書(請求書)記入例(PDF形式 190キロバイト)

申請書(請求書)記入例(PDF形式 190キロバイト)・

返信用封筒(PDF形式 3,902キロバイト)

返信用封筒(PDF形式 3,902キロバイト)必要書類

・申請書(請求書)

・令和6年分所得税の源泉徴収票または確定申告(写し)

・事業主の該当年分所得税確定申告書(写し)

※青色事業専従者または事業専従者の方のみご用意ください。

・受取口座を確認できる書類(通帳、キャッシュカードなど)(写し)

・本人確認書類(マイナンバーカード、運転免許証など)(写し)

※令和6年1月2日以降に転入された方は、次の書類が追加で必要になります。

・令和6年度個人住民税の納税通知書または課税証明書(写し)

・世帯員全員の令和5年度及び令和6年度個人住民税の課税証明書(写し)

支給時期

なお、申請書類に不備がある場合は、この限りではありません。また、世帯に転入者がいる場合は、さらに支給時期が遅くなりますので、あらかじめご了承ください。

具体例

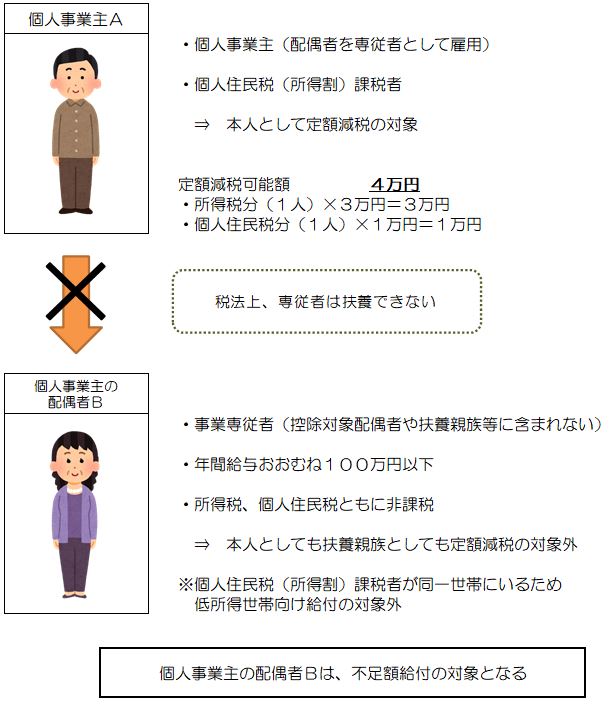

(1)課税世帯に属している事業専従者(青色・白色)

課税者である個人事業主Aの事業専従者(個人事業主の配偶者B)であって、自身の給与収入がおおむね100万円に満たない方(所得税、個人住民税が非課税)が、同一世帯内に課税者である個人事業主Aがいることで、低所得世帯向け給付金の対象ともならなかった場合、不足額給付2の対象となります。

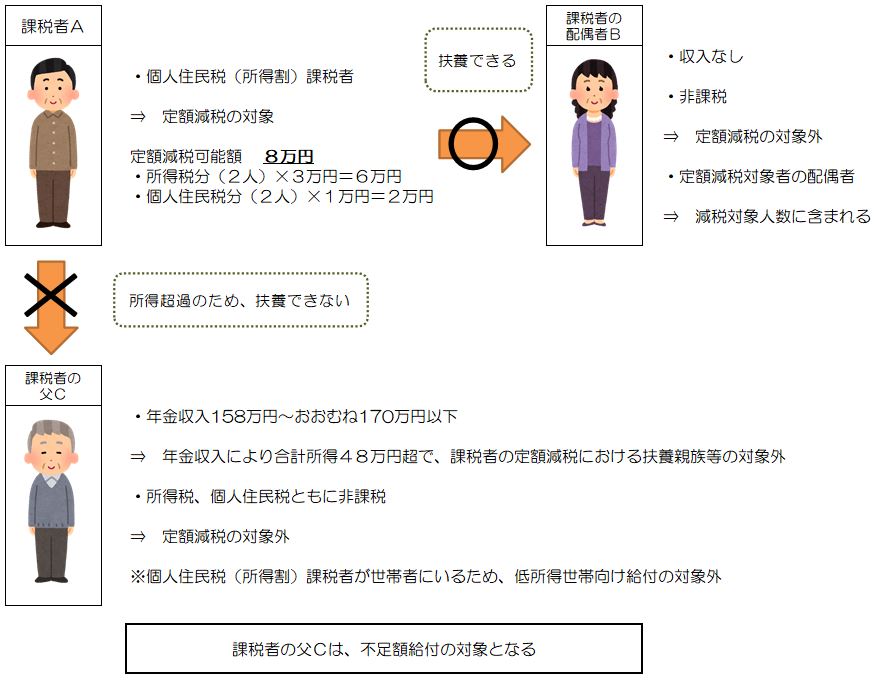

(2)課税世帯に属している「合計所得金額48万円超」の方のうち、令和6年分所得税額及び令和6年度個人住民税所得割額がいずれも0円の方(定額減税適用前、税額控除後)

課税者の父Cの合計所得金額は48万円を超えますが、所得控除や父Cの状況により、所得税及び個人住民税ともに非課税であり、本人としても扶養親族としても定額減税の対象ではなく、課税者Aと同居しているため、低所得世帯向け給付金の対象にもならなかった場合、父Cは不足額給付2の対象となります。

代理人による申請

不足額給付1及び不足額給付2のいずれにおいても、御都合により申請者本人による申請が困難である場合、次の方が代理人として申請することが可能です。

(1)申請者と同一世帯の世帯員

(2)法定代理人(親権者・未成年後見人・成年後見人・代理権付与の審判がなされた保佐人及び代理権付与の審判がなされた補助人)

(3)別世帯の親族その他の普段から申請者の身の回りの世話をしている方等で旭川市長が特に認める方

提出書類

・申請者の本人確認書類(写し)

・代理人の本人確認書類(写し)

※法定代理の場合、法定代理人の本人確認書類(写し)及び登記事項証明書(写し)の提出が必要です。また、保佐人及び補助人は、代理権目録を含む登記事項証明書(写し)の提出が必要です。

※別世帯の親族その他の方の場合、申請者との関係がわかる書類(戸籍謄本又は抄本の写し等)及び委任状の提出が必要です。下の委任状様式をダウンロードして使用してください。

・ 委任状(PDF形式 57キロバイト)

委任状(PDF形式 57キロバイト)

上記の提出書類のほか、必要に応じて追加で提出書類を求めることがあります。

その他

・不足額給付を受給後、支給要件に該当していないことが判明した場合、給付金を返還していただく場合があります。

・支所などの窓口では、通知書や確認書の配布、受付は行いませんので、御協力をお願いします。

・窓口で申請される場合は、専用駐車場がございませんので公共交通機関を御利用いただくか、車でお越しの際は市役所の駐車場を御利用ください(30分まで無料)。路上駐車は近隣の方のご迷惑になるため、お止めください。

※緊急のお知らせ※案内の誤送付について

不足額給付の実施にあたり、一部対象外の方に対し、誤って申請書類等を送付していることが判明しました。ご迷惑をおかけした皆様に深くお詫び申し上げます。

誤送付の概要

不足額給付においては、令和6年分所得税が確定した結果、令和6年度に支給済みの定額減税調整給付金と、本来給付すべき額に差額が生じた方に対し、令和7年7月15日に対象となる方に申請書類を送付しています。この送付にあたり、お亡くなりになった方は対象とならないことから、対象者リストから随時削除する必要があるところ、令和6年10月10日から10月31日までの間にお亡くなりになった方を対象者リストから削除していなかったため、誤って関係書類を送付してしまったものです。

誤送付が判明した経過

令和7年7月18日、誤った「支給のお知らせ」または「確認書」が届いた親族の方から、対象者が昨年10月にお亡くなりになっているとの連絡を受けたことから、データを再調査し、令和6年10月10日から10月31日までの間にお亡くなりになった方に誤送付していることが判明しました。

誤送付の件数

39件(なお、既に当該給付金を支給した方はいません。)

今後の対応および再発防止策

誤送付した39名の親族に対し、令和7年7月22日に謝罪文を送付しております。

お問合せ先

旭川市福祉保険部生活支援課(給付金担当)

旭川市5条通9丁目左1号 ベストアメニティ旭川ビル1階

電話番号 0166-76-7415(給付金専用ダイヤル)

対応時間 午前8時45分から午後5時15分まで(平日)

※不明点については、定額減税不足額給付金Q&Aも参考にしてください。

特殊詐欺や個人情報の詐取にご注意ください!

自宅に給付金を騙った不審な電話や郵便物、メールがあった場合は、警察署、警察相談専用電話(♯9110)に御相談ください。

なお、申請書類の内容確認のため、市から問い合わせを行うことはありますが、下記のような行為をお願いすることは絶対にありません。

市役所が次のことをお願いすることは絶対にありません!

・現金自動預払機(ATM)の操作をお願いすること

・給付金の支給にあたり、手数料の振込を求めること

・電話や訪問により、金融機関口座の暗証番号をお聞きすること

・キャッシュカードや現金をお預かりすること

・定額減税による所得税や住民税を還付すること

被害に遭わないために

・「給付金をもらうために必要」と言われても、一人で判断せず、ご家族や警察に相談してください。

・不審な電話や訪問があっても、いったん電話を切るなど、慌てずに冷静な対応を心がけてください。

・絶対に金融機関口座の暗証番号を教えたり、キャッシュカードを渡したりしないようにしてください。