固定資産税(土地・家屋)について

土地

土地の評価は、地目別に定められた評価方法により評価します。価格は、売買実例価格をもとに算定した正常売買価格を基礎として求めます。 平成6年度の評価替えから、宅地の評価は地価公示価格等の7 割を目途に評価の均衡化・適正化を図っています。

住宅用地に対する課税標準の特例

住宅用地に対しては、税負担を軽減するため、課税標準の特例措置が講じられています。

住宅用地とは

住宅用地とは、住宅の敷地の用に供されている土地をいいます。 住宅とは、もっぱら人の居住の用に供する家屋(専用住宅、アパート、マンションなど)又は、その一部を人の居住の用に供する家屋(これを併用住宅といいます。たとえば、1階が店舗で2階が居宅の家屋がこれに該当します。)をいいます。専用住宅などの場合は、その敷地のすべてが住宅用地となりますが、併用住宅の場合は、その家屋全体のうち、居住部分がどの程度あるのかをそれぞれの床面積で判断して住宅用地を認定します。 居住部分の家屋全体に占める割合(これを「居住割合」といいます。)によって、住宅用地の率が次のとおり定められています。

| 家屋 | 居住割合 | 住宅用地の率 |

|---|---|---|

| 地上5階建以上の耐火建築である併用住宅 | 4分の1以上2分の1未満 | 0.5 |

| 地上5階建以上の耐火建築である併用住宅 | 2分の1以上4分の3未満 | 0.75 |

| 地上5階建以上の耐火建築である併用住宅 | 4分の3以上 | 1.0 |

| 上記以外の併用住宅 | 4分の1以上2分の1未満 | 0.5 |

| 上記以外の併用住宅 | 2分の1以上 | 1.0 |

住宅用地に対する課税標準の特例は、賦課期日において新たに住宅の建設が予定されている土地又は住宅が建設されつつある土地については適用されません。

固定資産税の住宅用地の特例率

住宅用地については、次により計算した額が課税標準となります。

- 小規模住宅用地(住宅用地のうち、200平方メートル以下の部分)は、価格×6分の1

- 一般住宅用地(住宅用地のうち、200平方メートルを超える部分)は、価格×3分の1

なお、住宅用地に対する課税標準の特例は、家屋の床面積の10倍相当まで適用されます。また、併用住宅で居住部分が4分の1以上であるものについては、敷地に「住宅用地の率」を乗じて求めた面積まで課税標準の特例が適用されますが、その敷地面積が床面積の10倍を超えるときは、特例は10倍の面積に「住宅用地の率」を乗じて求めた面積までの適用となります。

(補足)住宅用地の特例を受けた土地の住宅が火災等により滅失し、住宅用地として使用できない特別な事情がある場合には申告書を提出することにより火災等の発生後2年度分に限り、引き続き特例措置を受けられます。

都市計画税の住宅用地の特例率

固定資産税と同様に、住宅用地に対する課税標準の特例措置がありますので、次により計算した額が課税標準となります。

- 小規模住宅用地(住宅用地のうち、200平方メートル以下の部分)は、価格×3分の1

- 一般住宅用地(住宅用地のうち、200平方メートルを超える部分)は、価格×3分の2

住宅用地の申告

住宅用地については、次により計算した額が課税標準となります。 住宅用地の認定を行うため、次のような場合は、住宅用地の申告をしていただくことになっています。

- 住宅を新築・増築した場合

- 家屋の用途を変更した場合

- 住宅を取り壊した場合

- 家屋の床面積に異動があった場合(併用住宅の増改築など)

- 住宅敷地の一部を有料駐車場などに変更した場合

- 申告期限:1月31日

- 申告先:税務部資産税課(総合庁舎3階窓口)

- 申告書:各種申請書のページからダウンロードできます。

路線価の公開

土地評価の均衡化・適正化を図り、固定資産税(土地)の評価についてご理解いただくために、平成9年度から評価のもとになるすべての路線価(固定資産税路線価)を公開しています。

路線価は資産税課の窓口で自由に見ることができます。また、全国地価マップ(新しいウインドウが開きます)において全国の路線価が公開されています。

(補足)路線価とは、その街路に面している標準的な土地の1平方メートル当たりの価格のことです。宅地の評価額は、この路線価を基にそれぞれの宅地の形状(奥行、間口などの状況)に応じて求められます。

家屋

家屋の評価は再建築価格を基準に評価します。

評価額=再建築費×経年減点補正率

家屋の評価替えは3年ごとに行います。評価額は、再建築価格に経年減点補正率を乗じて算出しますが、その算出額が評価替え前の価額を超えることとなる場合は、評価額は評価替え前の価額に据え置かれます。家屋の課税標準額は、評価額です。この課税標準額は、次の評価替えまで据え置かれます。

新築住宅に対する固定資産税の軽減

新築された住宅(居住部分の床面積が当該家屋の床面積の2分の1以上)が次の要件に該当するとき、 居住部分の床面積のうち120平方メートルまでの部分について、税額が2分の1に減額されます。

| 構造別 | 床面積 | 減額適用期間 | |

|---|---|---|---|

| 木造住宅 | 50平方メートル以上(一戸建以外の賃貸住宅は40平方メートル以上)280平方メートル以下の建物 | 3年間((補足)長期優良住宅に認定された住宅は5年間) | |

| 非木造住宅 準耐火構造 | 50平方メートル以上(一戸建以外の賃貸住宅は40平方メートル以上)280平方メートル以下の建物 | 3年間((補足)長期優良住宅に認定された住宅は5年間) | |

| 非木造住宅 耐火構造 | 50平方メートル以上(一戸建以外の賃貸住宅は40平方メートル以上)280平方メートル以下の建物 | 3年間((補足)長期優良住宅に認定された住宅は5年間) | |

|

非木造住宅(3階建以上) 準耐火構造 |

50平方メートル以上(一戸建以外の賃貸住宅は40平方メートル以上)280平方メートル以下の建物 | 5年間((補足)長期優良住宅に認定された住宅は7年間) | |

|

非木造住宅(3階建以上) 耐火構造 |

50平方メートル以上(一戸建以外の賃貸住宅は40平方メートル以上)280平方メートル以下の建物 | 5年間((補足)長期優良住宅に認定された住宅は7年間) | |

(補足)区分所有家屋については、各専有部分に共用部分を案分して加えた床面積で判断します。

(補足)このほか、「住宅耐震改修に伴う固定資産税の軽減」などの税負担の軽減措置もあります。詳しくは、資産税課までお問い合わせ下さい。

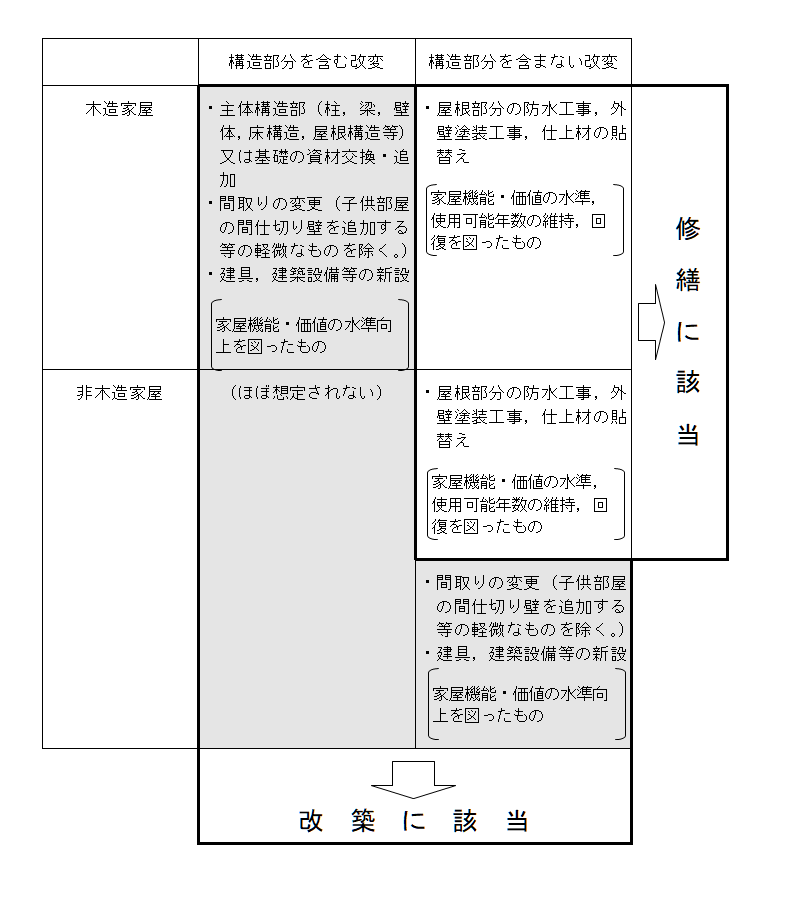

家屋を「改築」した場合の取扱い

家屋を「改築」した場合は、固定資産評価基準に基づき家屋の評価額を見直す(再評価) 必要がありますが、家屋の機能・価値の水準、使用可能年数の維持、回復を図ったものについては「修繕」であるので再評価は行いません。(なお、「修繕」であっても、床面積の増減を伴う場合は再評価の対象となります。) 「改築」と「修繕」の区分は次の表に示すとおりです。

予定している「改築工事」「リフォーム」「リノベーション」などが固定資産評価における「改築」にあたるかどうかわからない場合は、資産税課までお問合せください。

建築基準法における区分と固定資産税における取扱いとの対応は次の表のとおりです。建築基準法における区分と固定資産税における取扱いが必ずしも一致しないことがあります。

|

建築基準法における区分 |

固定資産税における取扱い |

||

|---|---|---|---|

|

建築 |

新築 |

更地に新たに建物を建てること |

新築 |

|

増築 |

既存の建築物の床面積を増加させること |

新築・増築 |

|

|

改築 |

建築物を除去し、又は災害で滅失した後、従前と規模・構造が著しく異ならないものを造ること。 |

新築 |

|

|

移転 |

建築物を移すこと |

新築・改築 |

|

|

大規模な修繕 |

主要構造部の一種以上の過半の修繕 |

改築 |

|

|

大規模な模様替え |

主要構造部の一種以上の過半の模様替え |

改築 |

|

家屋の再評価(再調査)が必要がどうかについては、「再評価(再調査)に係るチャート」も参照ください。

再評価(再調査)に係るチャート (PDF形式 342キロバイト)

再評価(再調査)に係るチャート (PDF形式 342キロバイト)